A

lo largo de la vida de una empresa las decisiones que adoptan los

directivos/gestores de la misma, afectan de forma ineludible al valor de la

compañía (como no podría ser de otro modo). Ahora bien, decisiones de gestión

hay muchas y sería complicado agruparlas todas (aunque fuese por categorías) en

un solo artículo. Sin embargo, existe una materia que resulta especialmente

significativa a la hora de afirmar que un gestor actúa de forma “racional” con

respecto a la creación de valor empresarial. Y esa no es otra que la

observación del destino que dan los directivos a la liquidez “sobrante”

generada por el negocio, en función del ciclo vital en que se encuentre la

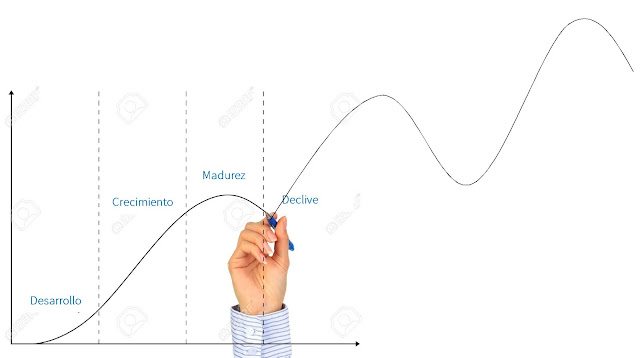

empresa. Para ello, y simplemente a modo de recordatorio, comentar que en las

primeras fases de todo ciclo empresarial (Desarrollo

y Crecimiento) la compañía es una “máquina de absorber” dinero, de tal

modo que este no “sobra” precisamente y se hace necesario pedir grandes

cantidades a bancos e incluso accionistas (vía ampliaciones de capital). En las

siguientes fases (Madurez y Declive)

la situación ya es diferente. En este caso, el crecimiento ya está ralentizado

y se genera más dinero del necesario para el desarrollo normal de la empresa.

Será entonces en estas últimas etapas donde deberemos fijar nuestra atención

para averiguar qué hace la compañía con el dinero (a qué destinos lo dirige).

Antes

de seguir adelante, una apreciación. Estos ciclos, que parecen tan evidentes

sobre el papel, no lo son tanto en la realidad, puesto que a menudo acostumbran

a enlazarse unos con otros, de modo que tras un período de “Declive” no es

sorprendente que aparezca una nueva etapa de “Desarrollo” y así sucesivamente.

Bien,

llegados a este punto, debemos pensar qué puede hacer la dirección de la

empresa con el dinero que genera la actividad en “exceso” (pongo este término

entrecomillado porque tampoco me parece del todo correcto definirlo como dinero

sobrante, sino que más bien es la liquidez propiamente dicha que da el

negocio). Un directivo/gestor de una compañía puede destinar el dinero (en las

fases de Madurez y Declive) hacia las siguientes alternativas:

Opción A

Reinvertir

el dinero en la propia compañía, de tal modo que si la Rentabilidad del Capital

(ROIC) es mayor que el Coste de Capital (CMPC), generará valor empresarial.

Esta sería una opción bastante buena y denotaría una gestión muy eficaz,

enfocada claramente hacia el Valor empresarial.

Opción B

Reinvertir

el dinero en la propia compañía, aunque si en este caso la ROIC fuese menor o

igual que el CMPC, la decisión no sería la acertada, destruyéndose valor en el

peor de los casos y generándose un valor nulo en el mejor.

Opción C

Destinar

el dinero a comprar/invertir en otras empresas o proyectos. Aquí sí que ya se

está jugando con fuego. Se trata de una opción que en pocas ocasiones genera

valor a la empresa ¿Por qué? Hay que tener mucho cuidado con el precio pagado

por este crecimiento “exógeno”, ya que aunque se invierta en proyectos con

altas ROIC, si se paga en exceso por ellos no aportarán ningún valor a la

compañía matriz. Aquí es donde entra en juego el ego de muchos directivos, que

lamentablemente les lleva a tomar decisiones sin tener en cuenta la creación de

valor ¡¡Una pena!!

Opción D

Devolver

el dinero a los accionistas. Esto puede parecer una decisión de gestión un

tanto “simplona”, pero en realidad, si reinvertir la liquidez en la propia

empresa no resulta adecuado porque la ROIC<=CMPC, y adquirir

empresas/proyectos externos tampoco lo es por sus elevados precios o porque

resulten poco rentables (bajas ROIC), la única alternativa razonable es dar

dividendos a los accionistas, para que así ellos traten de obtener “por su

cuenta y riesgo” unas rentabilidades superiores a las que es capaz de conseguir

la dirección de la empresa. Esta opción es mucho más sensata de lo que parece.

Toda

esta teoría está muy bien, pero… ¿Cómo se traslada esto al mundo real? ¿Es

observable? Bien, para tratar de verlo con ejemplos “de verdad” he utilizado

los datos de la empresa BME (cotizada en bolsa) y datos de una empresa que

valoramos hace un tiempo (de la que únicamente diré que se dedica a la

prestación de servicios industriales).

Caso 1: BME

BME

(Bolsas y Mercados Españoles) es una compañía que disfruta de un

“cuasimonopolio” en España, ya que toda operación bursátil realizada en nuestro

país abona una comisión a esta compañía (dicho de un modo sencillo este sería

su modelo de negocio, aunque realmente es algo más amplio, puesto que también opera

con renta fija, derivados, etc). Sus necesidades de inversión en activos fijos

son muy escasas, ya que utiliza equipos informáticos/tecnológicos y poco más.

Teniendo en cuenta que la compañía se encuentra en su fase de madurez, podemos

ver qué ocurre con el destino de la liquidez.

La

reinversión en Inmovilizado es muy baja, a pesar de que BME tiene una elevada

ROIC, pero es que en realidad la compañía no tiene necesidad de más inversiones

internas. Un porcentaje muy alto del Cash Flow Bruto se destina a dividendos y

esto parece lo más sensato, teniendo en cuenta que no reinvierte apenas en sí

misma y que tampoco a los directivos les da por irse de “compras” hacia nuevos

proyectos (desconozco si la empresa tiene algún tipo de regulación que le

impida realizar inversiones exteriores fuera de su sector, etc). En cualquier

caso, el anterior gráfico transmite bastante racionalidad por parte de la

empresa (o de sus directivos, mejor dicho).

Caso 2: Empresa de Servicios

Industriales

Como

he dicho antes, esta es una compañía que valoramos hace un tiempo y que se

podría asemejar con la situación de un gran número de PYMES. Se trata de una

empresa con una ROIC algo justa (en torno al 3%-6%), que precisa realizar

fuertes inversiones cada cierto tiempo para mantener su capacidad productiva y

que además está fuertemente endeudada.

En

este caso, observar la racionalidad de la dirección es algo menos obvio que en

el ejemplo anterior, pero vamos a tratar de argumentarlo. Las inversiones

“internas” superan con creces el Cash Flow Bruto y por consiguiente esto

requiere que la empresa se endeude sucesivamente. Esto podría indicar que la

compañía se encuentra en una fase de Desarrollo/Crecimiento pero no es así,

sino que más bien está en período de Madurez (e incluso de Declive, me

atrevería a decir, si no cambian la cosas). Los dividendos son pequeños, pero

desde mi punto de vista carecen de todo sentido desde el mismo momento en que

la empresa necesita endeudarse para acometer sus inversiones. Juntando todos

los argumentos anteriores, la racionalidad brilla por su ausencia. No tiene

lógica seguir metiendo dinero en un proyecto que es incapaz de generar unos

retornos sobre el capital adecuados, más aún cuando es necesario endeudarse

cada día un poco más. Quizá lo más coherente sería liquidar la sociedad y

devolver el dinero que quede (si es que queda algo) a los accionistas, o

acometer una reforma profunda de las áreas de negocio para quedarse única y

exclusivamente con aquellas que resulten más rentables.

Como

se puede ver, las cosas en la práctica no son tan sencillas como en la teoría.

A menudo muchas compañías siguen obstinadas en su labor diaria, sin prestar

mucha atención a las cuestiones del Valor empresarial. Se lleva a cabo una

huida hacia delante, sin atender a criterios de racionalidad, pensando tal vez

en aquello de “…ya vendrán tiempos mejores…”

Socio de IDYLIA.

No hay comentarios:

Publicar un comentario