El pasado mes de

Mayo, el Consejo de Administración de la cotizada CVNE (Compañía Vinícola del

Norte de España) anunció una OPA de exclusión para recomprar las acciones en

poder de los minoritarios de la compañía (el 17,2% del Capital Social). Hasta

aquí todo parece normal. El tema es que el precio de exclusión se fijó de

acuerdo al Informe de Valoración encargado por el propio Consejo a la

consultora KPMG. Los accionistas minoritarios no están de acuerdo con el precio

“calculado” y aquí es donde surgen divergencias entre unos y otros.

Para tratar de

formarse una opinión sobre este asunto recomiendo leer el Informe de Valoración

objeto de discusión (que se puede descargar libremente desde la página de CVNE en el siguiente enlace, así como la respuesta argumentada

por parte de PANDA AGRICULTURE & WATER FUND, FI. (uno de los accionistas

minoritarios) (http://www.ecestaticos.com/file/e12fd17414eb3308bb2a0ff4cf7faf0b/1436195036.pdf). Son documentos extensos (sobre todo el

Informe de Valoración) y que requieren de una lectura pausada, pero a cambio

ofrecen una perspectiva en primera persona sobre este “conflicto”. Si algún

“valiente” se atreve a “hincarles el diente” durante este verano, no saldrá

defraudado.

Sin entrar a

discutir el importe resultante del Informe de Valoración, sí que me gustaría

compartir con vosotros una serie de apreciaciones que he observado en el citado

Informe y que más allá de ser unas meras observaciones, me hacen dudar sobre la

razonabilidad del mismo. Aquí es importante mencionar que en todo Informe (y de

forma genérica) podemos encontrar dos tipos de “equivocaciones”: unas más de interpretación

y otras más de procedimiento. Por ejemplo, incluir una tasa u otra de

crecimiento de ventas entraría dentro de las primeras y aplicar la fórmula del

descuento de flujos erróneamente en las segundas. Bueno, a lo que vamos, veamos

qué incidencias destacan en el Informe:

# Incidencia 1

En la página 49

del Informe de Valoración se hace referencia a un incremento en las ventas de

2015 del 7,2%, mientras que en la página 47 se refleja tan sólo un 4,2%. No sé

a qué viene esta diferencia. Ambas cifras están referidas no al consolidado

sino a la empresa CVNE de forma individual, pero no encuentro el porqué de esta

variación. Es posible que se me haya escapado algo. De todas formas es cuando

menos “curioso”.

# Incidencia 2

Utilizan una

Tasa de Crecimiento “g” del 1,5% equivalente a la inflación. Aunque este

indicador está dentro de unos parámetros razonables, no creo que equipararla a

la inflación sea lo más adecuado, por una sencilla razón: “g” se refiere al

crecimiento a perpetuidad del Cash Flow Libre y, que yo sepa, no está

demostrado que el aumento de precios (inflación) en los productos de la empresa

se traduzca en el mismo aumento en el Cash Flow de la misma. Desde mi punto de

vista, una cosa es la evolución del precio de una botella de vino (por ejemplo)

y otra muy distinta es la evolución en el Cash Flow Libre de la empresa. Quizá

“hilando más fino” se podría determinar g

= Tasa de Reinversión x Rentabilidad del Capital Invertido.

# Incidencia 3

Aquí hay una

cosa realmente chocante. La proyección propiamente dicha comienza en el Informe

el 01/10/2014 (como se puede apreciar en la tabla adjunta), de tal modo que el

CFL de -3.585 corresponde a un intervalo de 6 meses (desde el 01/10/2014 hasta

el 31/03/2015) y sin embargo a la hora de descontar ese CFL se tienen en cuenta

únicamente 3 meses (observad la línea “Período

de descuento”). La verdad es que esto me “descoloca” bastante y considero

que es una inconsistencia a la hora de aplicar la metodología del Descuento de

Flujos de Caja.

En mi opinión (y

puesto que el Informe está fechado a finales de Mayo de 2015) sería más

adecuado plantear un Valor Actual del siguiente modo: Valor Actual = (11.395 - 3.585) +

4.848 x 1/(1+Tasa Descuento) + 8.980 x

(1/(1+Tasa Descuento)^2 + etc…

Así de este modo

para el ejercicio 2015 (compuesto por una parte “real” y otra parte “proyectada”)

me parece más razonable sumar los CFL del mismo (11.395 – 3.585) sin aplicar

ningún tipo de descuento, ya que se pretende obtener una cifra de valor a fecha

Mayo de 2015.

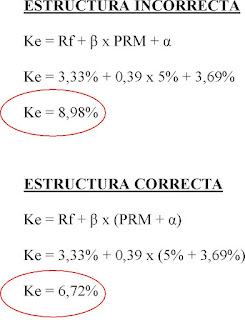

# Incidencia 4

La estructura de

cálculo en Ke (Rentabilidad exigida al accionista) es equivocada, a mi modo de

ver. No se puede añadir un parámetro α

así por las buenas, por mucho que esté justificado con una serie de argumentos

más o menos razonables. Esto no se contempla en ningún manual de valoración. La

única opción que resultaría aceptable para incluir ese parámetro α sería del siguiente modo:

En este último

supuesto, el parámetro α sería

considerado más como un “Country Risk Premium” ó Prima de Riesgo País que otra

cosa. Como se puede observar, el incluir o no el paréntesis, tiene una

influencia notable sobre Ke, pasando este del 8,98% hasta el 6,72%. Y eso

manteniendo los mismos parámetros relativos a Rf y β, que desde mi punto de

vista también serían cuestionables (la Rf por muy elevada y la β por muy baja).

Sólo a modo de comentario, la Tasa Libre de Riesgo (Rf) es calculada en el

Informe de un modo totalmente “inverso” a como se hace habitualmente (ver

recorte adjunto sacado del Informe de Valoración).

# Incidencia 5

Por último, pero

no por ello menos importante, está el tema de la estructura de Deuda (D / D+FP)

utilizada para calcular la Tasa de Descuento. En el Informe se utiliza una D /

D+FP = 0, lo cual no deja de ser sorprendente cuando la compañía cuenta en sus

balances con deuda financiera. ¡Qué sí! Que es posible que esta vaya

disminuyendo en el tiempo hasta casi desaparecer, pero esto habrá que

reflejarlo de algún modo (descendiendo la estructura de deuda paulatinamente,

por ejemplo) y en ningún caso parece justificada una estructura de Deuda igual

a cero, que lo único que consigue es elevar la Tasa de Descuento sin ningún

sentido.

En fin, aunque

no he realizado un análisis exhaustivo del Informe de Valoración en cuestión,

si que me han llamado la atención todas estas “incidencias”, lo cual como ya he

dicho en un principio me hace dudar sobre la razonabilidad de las conclusiones.

Evidentemente, puedo estar equivocado y un estudio en profundidad podría arrojar

otros resultados, pero lo dejo ahí para la reflexión del lector.

Socio de IDYLIA.

estan haciendo lo mismo los de KPMG con el informe de valoracion de Baron de ley son unos simverguenzas

ResponderEliminarestamos esperando el informe de valoracion de KPMG de baron de ley a 113 euros por accion cuando los accionistas minoritarios sabemos que valemos 166 euros por accion minimo ,despues de 9 dias desde el 2 de julio de 2021 ,dicho informe no ha sido aun echo publico ,una verguenza de informe estan maquillando todo antes de presentarlo a CNMV ,lo mismo que hicieron con CVNE

ResponderEliminar